评论丨央行时隔半年再增持黄金,释放什么信号?

- 海外

- 2024-12-12 08:26:02

- 53

袁增霆(中国社会科学院金融研究所)

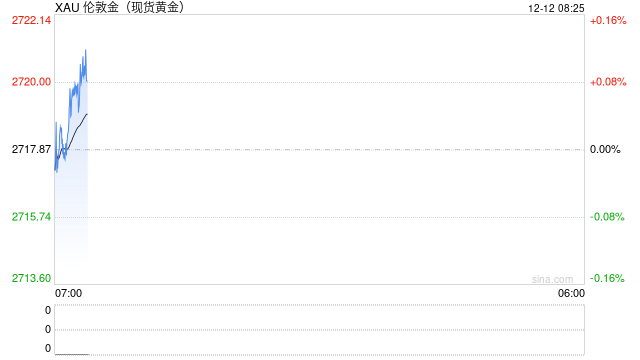

最新数据显示,2024年11月,中国人民银行在暂停6个月之后再次增持黄金储备。这表明在两年前开启的新一轮增持周期并未终结,而且可能持续更久。

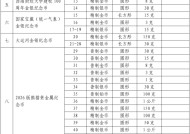

央行增持黄金储备的最直接的动因是储备管理的多元化需求。这种需求背后的关键因素又可以归结为现有储备资产组合中黄金占比较低,而且其他主流品类面临突出的地缘政治风险,及其可能诱导的国际贸易与国际资本流动受到相关风险影响。相对于中国经济规模及其在世界经济中的地位而言,中国央行外汇储备中的黄金规模及占比在世界范围内仍然偏低的基本状况显而易见。根据(世界黄金协会)WGC的可比数据,截至2024年三季度末,中国央行的黄金储备规模约为2264吨,其在外汇储备中的占比为5.36%。这里没有考虑11月份的增持规模(约4吨,对该比例的改变不大)。这个规模和比例都远低于美国和欧洲的德国、法国和意大利,占比也远低于一些新兴市场和发展中国家。当然,在此轮增持周期开始之前的2022年一季度末,我国央行的黄金储备占比仅为3.61%。同样也可以理解,鉴于中国的经济地位及影响,此类行动注定会对国际黄金市场产生影响。因此,缓慢且择时的增持路径可能是一种合理的选择。

自从2022年4月俄乌冲突爆发以来,由于地缘政治与军事冲突风险的加剧,世界范围内的中央银行掀起了一波增持黄金的浪潮。2022年和2023年的净额购买量都超过了1000亿吨。2024年的情况仍然有望接近这个水平,只是高金价背景下各季度购金量的波动性有所放大。根据世界黄金协会(WGC)在上半年做的调查,全球央行增持黄金的意愿仍然强于过去。与此同时,过去三年全球央行的购金行动将国际金价推升到了过去难以想象的高度。此外,在世界范围内看,央行们增持黄金的行为对国际金价具有重大影响。2008年全球金融海啸与2022年俄乌冲突两大事件之后的黄金牛市行情就都发起于央行们的行动。

在我国央行外汇储备的资产组合中,与黄金储备占比偏低相对应的另一面是以发达国家国际储备货币计价的资产占比较高,尤其是其中的美元资产占比较高。自2018年中美贸易摩擦开始加剧以来,这方面的储备资产对地缘政治风险变得较为敏感。而且,在这些资产类型的细分品类中也亟需进一步多元化的空间。在这种背景下,黄金便成了最重要的替代性选择。仅从储备资产功能的角度,即作为资产保值与风险分散功能来看,黄金的保值功能都经历了悠久历史的检验。资产管理业也广泛运用它与其他主流资产类型之间的组合相关性来提升资产配置的绩效。

当然,从黄金潜在的货币功能来看,增持黄金储备还有更重要的功能,即有助于稳步推进人民币国际化以及维护国际贸易和国际资本流动的稳定。在国际货币体系的演变历程中,英镑与美元都先后借助与黄金挂钩来推行本币的国际化,发挥其在国际贸易与资本流动中的支付清算功能,中央银行也因此参与其中并履行流动性管理以及更广泛的国际市场稳定职能。从近些年来我国央行推动的国际化实践来看,增持黄金储备与建设国际性的黄金交易市场,有助于为人民币国际化提供额外的信用支持,也有望为国际贸易和国际资本流动提供特别的稳定机制。

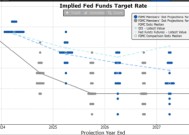

最后,此次央行恢复增持黄金储备的时机正值国际地缘政治冲突不确定性加剧、特朗普第二次当选美国总统的重要节点。在可以预见的冲突加剧阶段,当前黄金和以比特币为代表的数字货币,就成为了美元的两个重要且非常活跃的替代性选择。在未来的操作中,我国央行仍可能依照国际大环境的变化对黄金储备头寸的选择及运用进行相机抉择,以便尽可能地发挥出它的实用功能。

有话要说...