指数基金2024年吸金5,000亿美元 重燃华尔街对被动投资的争论

- 房产

- 2024-12-07 05:46:02

- 101

被动投资潮流在加速。对股指跟踪热潮带来的危险,华尔街产生了新的焦虑。

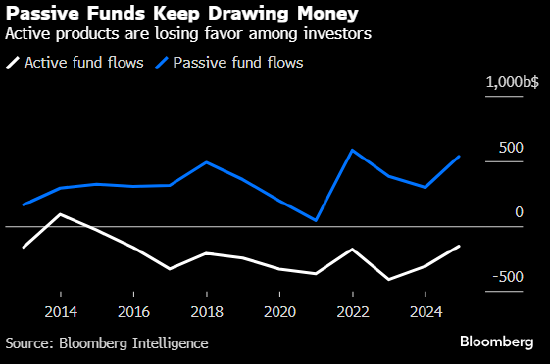

距离2024年结束还有近一个月时间,指数基金已经吸纳了大约5,000亿美元新资金,而它们的主动管理型同行则出现资金外流。最近几周,指数投资日益增强的主导地位引发了主动型基金管理巨头阿波罗全球管理和Citadel的强烈不满,他们指责称追随指数的资金激增破坏了选股者在提高市场效率方面的关键作用,等等等等。

但华尔街两家大行为这种资产配置潮流进行了辩护。仅仅上个月一个月,在美国上市的被动型ETF就获得了创纪录的1,050亿美元资金流入。

高盛集团的一项研究显示,与价格不可知论者无忧无虑地将资金投入最大型公司、进而加剧市场扭曲这种流行说法相反,基本面,例如企业盈利的稳定性,仍然是股票估值的强大推动力,而且被动型投资者的影响力要小得多,假如有的话。

花旗集团Scott Chronert为首的团队也有类似结论。他们发现,与被动型基金经理相比,主动型基金经理对股票相对于其所处板块的表现有大得多的影响。这是对联博的Inigo Fraser Jenkins等批评人士的反驳,因为他们声称指数型投资者导致资产价格扭曲达到了前所未有的程度。

随着以被动产品为主的ETF对注重成本的投资者的吸引力越来越强,这种争议仍在继续发酵。彭博行业研究的分析显示,被动型产品目前占美国股票基金资产的62%,远高于十年前的35%。但随着指数基金成为跟踪大型股指的首选,人们越来越怀疑市场哪里出了什么问题。

“市场没有彻底坏掉,但可以说效率降低了,” Third Avenue Management专注于价值股的基金经理Matthew Fine说。

根据汇编数据,在被动股票投资工具中,ETF在2024年前11个月吸引了5,000亿美元资金,共同基金截至10月底吸纳了380亿美元。相比之下,主动型股票投资工具资金流出超过1,500亿美元。

有话要说...