M1统计口径新纳入两项目:增速提升,仍将是经济、股市的前瞻性指标

- 消费

- 2024-12-03 11:18:02

- 129

界面新闻记者 | 杨志锦

12月2日,央行发布公告称,决定自统计2025年1月份数据起,启用新修订的狭义货币(M1)统计口径。修订后的M1包括:流通中货币(M0)、单位活期存款、个人活期存款、非银行支付机构客户备付金。相比此前的M1口径,此次修订新纳入个人活期存款、非银行支付机构客户备付金。

市场对此已有预期。早在今年6月,央行行长潘功胜在陆家嘴论坛就表示“考虑对货币供应量的统计口径进行动态完善”,此后央行又在各场合阐述。

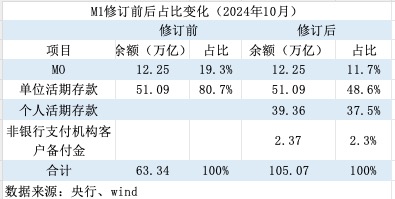

界面新闻记者了解到,纳入两个新项目后M1规模将变得更高。10月末狭义货币(M1)余额63.34万亿元,单位活期存款占比达八成。个人活期存款、非银行支付机构客户备付金分别为39.36万亿元、2.37万亿元,修订后M1规模达105万亿元,单位活期存款占比仍然最大,但占比降至50%。

将居民存款纳入后,M1能更好地反映经济的活跃程度,仍将是经济、股市的前瞻性指标。财通证券首席宏观分析师陈兴表示,M1统计口径扩大后,M1同比增速以及和M2增速剪刀差走势变化不大,但M1与M2的剪刀差有所收敛,对于经济增长的领先性依然存在,且宽口径M1更能准确地反映实体经济的活跃度。

居民活期存款相对平稳,纳入后新口径M1增速更稳定,波动率将有所下降。按照调整后的口径计算,修订前后M1增速趋势基本一致,但是修订后的M1增速更高,10月修订后的M1增速为-2.3%,较修订前增速收窄3.8个百分点。

展望看,口径调整叠加非金融企业活期存款的低基数、单位活期存款增速回升(受地方债置换、房地产成交上升影响),新口径M1增速预计将回升,甚至可能恢复至0以上。

为何调整?

1994年,M1、M2这些指标在中国推出。当年3月,政府的工作报告在关于当年目标的表述中,没有任何与货币相关的内容。但是,在“加快建立社会主义市场经济体制”这个小节下却出现了一段重要的表述:要建立强有力的中央银行宏观调控体系,使人民银行能够有效地调控货币供应量,保持币值稳定。

“货币供应量”这个词也第一次出现在政府工作报告中。几个月后,央行发布了《中国人民银行货币供应量统计和公布暂行办法》,明确M0、M1、M2的统计范围。

按照流通中便利程度的不同,中国当前将货币供应量分为M0、M1、M2三个层次。其中,M0为流通中货币;M1包括M0、单位活期存款;M2包括M1、单位定期和其他存款、个人存款、非存款类金融机构存款、非存款机构部门持有的货币市场基金份额。

陈兴介绍,我国M1统计口径较窄,首先我国M1不包括居民活期存款,其次,我国M1不包括财政活期存款,而美、日M1都将地方政府活期存款统计在内,欧元区M1则包括中央和地方政府活期存款。最后,我国M1中没有统计非银金融机构活期存款。

此次M1统计口径修订,是在现行M1的基础上,进一步纳入个人活期存款、非银行支付机构客户备付金。央行相关负责人表示,在创设M1时(上世纪90年代中期,记者注),我国还没有个人银行卡,更无移动支付体系,个人活期存款无法用于即时转账支付,因此未包含在M1中。而随着支付手段的快速发展,目前个人活期存款已具备转账支付功能,无需取现可随时用于支付,与单位活期存款流动性相同,应将其计入M1。

所谓非银行支付机构客户备付金,是指非银行支付机构为办理客户委托的支付业务而实际收到的预收待付货币资金。按照《非银行支付机构客户备付金存管办法》,非银行支付机构应当在人民银行开立一个备付金集中存管账户。当前,央行资产负债表科目负债端“其他金融性公司存款”即为支付机构交存人民银行的客户备付金存款,10月末余额为2.37万亿元。

央行表示,非银行支付机构客户备付金,可以直接用于支付或交易,具有较强的流动性,也应纳入M1。从国际上看,主要经济体M1统计口径大都包含个人活期性质的存款及其他高流动性的支付工具。

M1仍将是经济、股市的前瞻性指标

M0、M1、M2三个指标中,M2最为官方重视,是中国货币政策最重要的中间目标。2009年-2017年M2开始设定量化目标,2018年后调整为“同名义经济增速基本匹配”,2024年为“同经济增长和价格水平预期目标相匹配”。

但是,在市场上M1占据着独特的重要位置。一般而言,M1对于经济基本面的领先性较明显,M1增速的抬升往往预示着价格、企业利润和经济名义增速等将趋于回升,M1同比增速的拐点与A股拐点基本一致。

这和M1的结构高度相关,单位活期存款占到M1的八成以上。M1增长主要取决于企业活期存款变化,而企业活期存款变化和房地产销售高度相关,即居民购房将居民储蓄转化为企业活期存款。更根本的原因则是,过去经济周期某种程度上就是房地产周期。

陈兴表示,M1增速往上的拐点同步于企业现金流的转好,领先于企业盈利的企稳回升,因此M1的顶部和底部与权益市场重合度较高;而伴随着M1走强,经济修复预期对于债市走势也有明显影响。

央行数据显示,10月末M1余额63.34万亿元,单位活期存款为51.09万亿元,占比为80.7%。修订后10月M1规模达105万亿元,单位活期存款占比有所下降,但仍是占比最大的分项,约占“半壁江山”。此外,居民活期存款占比37.5%,是第二大分项。将居民存款纳入后,M1能更好地反映经济活跃程度,仍将是经济、股市的前瞻性指标。

陈兴表示,M1统计口径扩大后,M1同比增速以及和M2增速剪刀差走势变化不大,但M1与M2的剪刀差有所收敛,对于经济增长的领先性依然存在,且宽口径M1更能准确地反映实体经济的活跃度。

中信证券宏观与政策首席分析师杨帆表示,M1口径修订后,M1增速依然与房地产销售高度相关,那么M1-M2剪刀差与地产周期、企业盈利周期的关系就没有发生变化,从而依然可以供股市投资者参考。

新口径M1增速或恢复正值

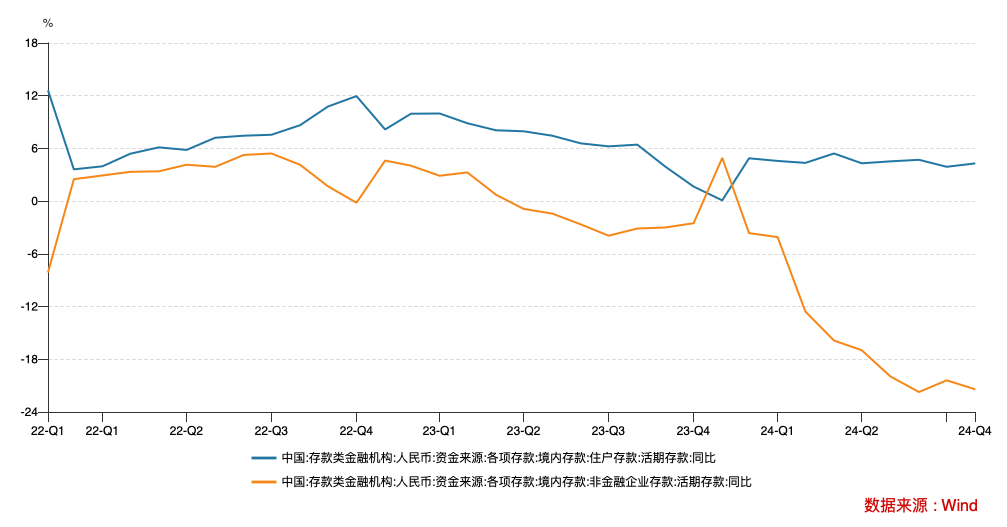

今年以来,M1增速持续回落,由1月的5.9%回落至9月的-7.4%,引起市场广泛关注。一个原因是地产低迷,居民储蓄存款未能转化为企业活期存款,另外则是手工补息整改影响,企业活期存款流失。

央行数据显示,截至10月末,非金融企业部门活期存款合计约19.2万亿元,占住户部门存款的25.3%,相比2019年末下降了15.4个百分点。从增量看,近三年企业活期存款增量为负,尤其今年前10月减少规模达到5.66万亿元。

“近年居民消费、购房不活跃,影响了存款从居民部门向企业部门回流。由于对可支配收入及现金流信心不足,在保留有限应急的活期存款的前提下,企业和居民会优先选择定期存款锁定即将下调的利率。”某国有大行资产负债部人士表示。

今年6月,潘功胜在陆家嘴论坛上表示,我国M1统计口径是在30年前确立的,随着金融服务便利化、金融市场和移动支付等金融创新迅速发展,符合货币供应量特别是M1统计定义的金融产品范畴发生了重大演变,需要考虑对货币供应量的统计口径进行动态完善。

按照调整后的口径计算,修订前后的M1增速趋势保持一致,但是修订后的M1增速更高,10月修订后的M1增速为-2.3%,较修订前增速收窄3.8个百分点。这是因为此次修订新纳入的个人活期存款、非银行支付机构客户备付金增速要高于老口径下的M1,尤其高于非金融企业活期存款增速。

由于口径调整、非金融企业活期存款的低基数,再叠加单位活期存款增速可能回升,新口径M1增速仍将回升,甚至可能恢复至0以上。单位活期存款增速可能回升主要受地方债置换、房地产成交上升影响。

具体而言,一是在降息、降低首付比、一线城市放松限购等一揽子增量政策推出后,一二线城市房地产成交活跃,居民储蓄存款转化为企业存款的链条有望恢复。二是财政部增加6万亿元地方政府债务限额置换存量隐性债务,分三年安排,2024—2026年每年2万亿元。

此前也有类似案例,2015年地方债开启置换,M1增速开始回升,由3月的2.9%上升至2016年7月的25.4%。央行在《2016年三季度货币政策执行报告》中解读称,M1增速较高受多种因素综合影响:一是中长期利率降低,企业持有活期存款的机会成本下降。二是房地产等资产市场活跃,交易性货币需求上升。三是地方政府债务置换过程中会暂时沉淀一部分资金。

有话要说...