杉杉股份市值蒸发了200多亿,传奇浙商郑永刚的棋局成继任者困局

- 房产

- 2025-02-08 10:44:11

- 2

转自:金融界

原标题:市值蒸发了200多亿,传奇浙商的棋局成继任者困局

随着传奇浙商郑永刚去世,杉杉系进入多事之秋。

近日,在郑永刚离世两周年之际,杉杉集团因被申请重整进入大众视野。

杉杉股份(维权)发布公告称,公司于近日获悉控股股东杉杉集团于1月23日收到人民法院的《通知书》,其中载明三家银行于1月21日向人民法院申请对杉杉集团进行重整。

极速财讯发现,在杉杉集团被申请重整之前,旗下上市公司杉杉股份股价已经出现长期下跌——自郑永刚离世不到两年的时间里,杉杉股份市值已经蒸发了200多亿。作为杉杉股份的控股股东,杉杉集团已将手中91.66%的股权进行质押。

杉杉系的难题不仅于此,近年来,杉杉股份同样面临严峻的财务困境,其债务压力巨大,有息负债总额高达数百亿,且短期债务占比极高。

从负债800万濒临破产到接近千亿市值的商业帝国

提到杉杉系,就离不开公司昔日的灵魂人物郑永刚。

杉杉股份是浙江著名的民营企业,但在1989年,它却是一家负债近800万元濒临倒闭的小厂。

彼时,郑永刚临危受命,接任宁波甬港服装总厂厂长。接手服装厂的郑永刚创立了“杉杉”品牌,并提出了做中国西服第一品牌的理念。有了想法以后,郑永刚借了3万块钱,跑到北京,在央视上打广告。“当时广告打的很成功,很多人排队买我们的西装。”

凭借杉杉西服,1996年,杉杉股份成功在A股上市,成为中国服装行业第一家上市公司。两年后,杉杉品牌的市占率超过37%,成为当时中国服装第一品牌。

杉杉股份上市后,郑永刚并未就此停下脚步,而是一直在思考如何将“杉杉”这个品牌继续做大做强。

据郑永刚透露,在1999年前后,自己其实已经思考了两年的转型,偶然接触到了锂离子负极材料的生产技术,“我进入锂电池材料行业时,10个人里有11个说我疯了。我不是科学家,不懂技术,但我能嗅到这将来是一个很好的东西。”

如果说高科技是杉杉在服装主业之外构筑的第二板块的话,那么通过收购兼并控股去拓展业务领域的资本运作就是第三板块。“我们到了上海,就要利用上海的人才、信息来做更多的事情。”郑永刚说,为了进行转型,1999年初,杉杉集团总部搬迁至上海浦东。随后,郑永刚投资板块逐渐显现。

事实证明,当时郑永刚的判断是正确的,在锂电池大涨的2021年,杉杉股份的市值一度接近千亿,营收净利是1999年的几十倍。

创业三十多年,郑永刚一手缔造的“杉杉系”,已经成为一家横跨服装、新能源、金融、科技等10大产业,营收逾200亿元、利润超30亿元的大型商业集团,在404家企业股份占比超过10%,控股参股杉杉股份、吉翔股份、华创阳安、申通快递、杉杉品牌等多家上市公司。

然而,随着2023年2月10日郑永刚突然因病离世,“杉杉系”这个商业帝国开始变的岌岌可危。

杉杉集团被申请重整

近日,在离郑永刚离世不到两年之际,杉杉股份发布公告称,公司于近日获悉控股股东杉杉集团于2025年1月23日收到人民法院的《通知书》,其中载明中国建设银行宁波市分行、宁波鄞州农村商业银行宁穿支行、兴业银行宁波分行于2025年1月21日向人民法院申请对杉杉集团进行重整。

对此,杉杉集团表示,本次重整不涉及上市公司,杉杉股份具有独立性。

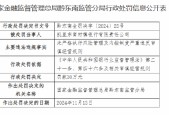

极速财讯发现,这并非杉杉股份近期唯一一件“烦心事”。去年,公司及其控股股东杉杉控股还曾因违规行为受到上海证券交易所的纪律处分,主要问题包括控股股东非经营性资金占用未及时披露、关联交易未履行审议程序等。

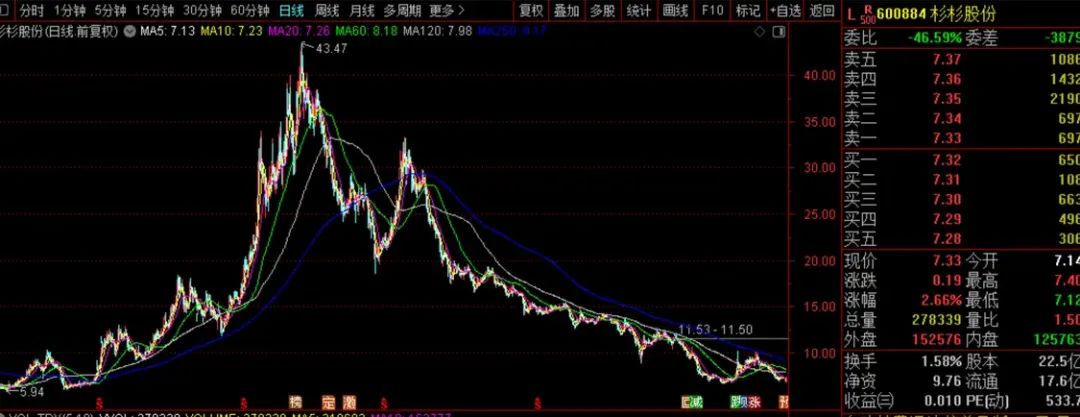

此外,极速财讯还发现,在杉杉集团申请重整之前,杉杉股份的股价已经遭遇一轮长长的下跌。公司股价自2021年43.47元/股的高位,至今已下跌超80%。

股价的持续阴跌,让已经进行巨量质押的杉杉股份大股东“亚历山大”。

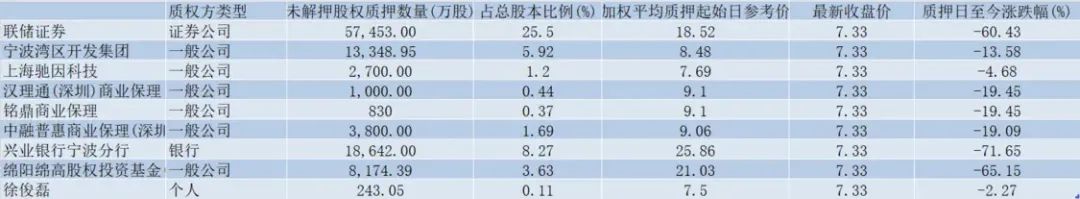

中登数据显示,杉杉股份前四大股东将手中持有公司86.26%的股票进行了质押,其中占比最高的一笔股价由质押日至今已经跌超60%,该笔股权质押的质权方为联储证券。

而在另外一笔质权方为兴业银行宁波分行的股权质押中,根据计算,加权平均质押的参考价在25.86元/股左右,质押日至今已经跌去70%。而兴业银行宁波分行正是此次申请杉杉集团重整的三家银行之一。

不仅如此,2024年11月7日,杉杉股份曾公告称,公司控股股东杉杉集团因融资融券业务债务逾期,其通过国泰君安证券股份有限公司客户信用交易担保证券账户持有的公司6523万股股份存在被强制平仓的风险,当时公司的股价收在9.16元/股,而如今,杉杉股份的股价收7.14元/股。

上市以来年度首亏

从自身经营来讲,在郑永刚离世后,杉杉股份也暴露出不少问题。

首先是业绩,2023年全年,杉杉股份实现营收190.7亿元,同比下滑12.13%;净利润7.65亿元,同比下滑72.93%。2024年2024年前三季度,公司营收同比下降9.69%,净利润骤降95.86%,扣非净利润更是暴跌94.52%。预计2024年全年净利润为-4.8亿元至-3.2亿元,这是杉杉股份自1996年上市以来的首次年度亏损。

业绩亏损主要原因包括:公司持有的参股企业巴斯夫杉杉电池材料有限公司、穗甬控股有限公司等亏损较大,预计权益法核算的长期股权投资收益约亏损6.2亿元至5.7亿元;对长期股权投资及其他资产计提减值准备,预计影响损益约4.6亿元至4.25亿元;母公司财务费用等三项费用及其他预计影响损益约亏损3.1亿元至2.9亿元。

其次是债务问题。截至2024年9月,杉杉股份总资产达475.76亿元,总负债为246.18亿元,乍一看资产负债在50%左右,整体还算不错。但细看公司报表不难发现,公司短期借款为62.17亿元,长期借款87.83亿元,一年内到期的非流动负债21.42亿元,应付票据及应付账款达47亿元,而货币资金仅有38.39亿元,资金缺口压力可谓非常大。

再有就是内部股权问题。杉杉股份在2023年创始人郑永刚离世后,先是郑永刚之子郑驹接任董事长,但随后郑永刚之妻周婷(郑驹继母)又取代了郑驹成为董事长至今。据国际金融报披露,周婷当时大闹股东大会现场,称是郑永刚的遗孀及3名亲生子女的法定监护人,基于继承关系,她应当成为杉杉股份的实际控制人。董事会擅自审议未经自己审阅和同意的议案并对外发布,是违规和错误的。虽然双方的股权之争在之后告一段落,但一系列股权变动也引发了外界对杉杉股份治理稳定性的担忧。

困境根源

成也多元化败也多元化。

杉杉的成功,多元化功不可没,但多元化的扩张也为杉杉埋下了隐患。公司在锂电池材料和偏光片领域的扩张依赖于大量债务融资,而行业景气度的下行使得这些业务盈利能力大幅下降。

2020年至2021年期间,杉杉股份斥资约7.7亿美元收购了LG化学在中国大陆、中国台湾和韩国的LCD偏光片业务及相关资产。收购完成后,杉杉股份在偏光片领域的市场份额显著提升,迅速成为全球LCD偏光片龙头。

同时,因为收购偏光片业务,杉杉股份的表内业绩在2021年特别漂亮,当年实现营收206.99亿元,同比增长151.94%,其中偏光片业务贡献了99.44亿元。

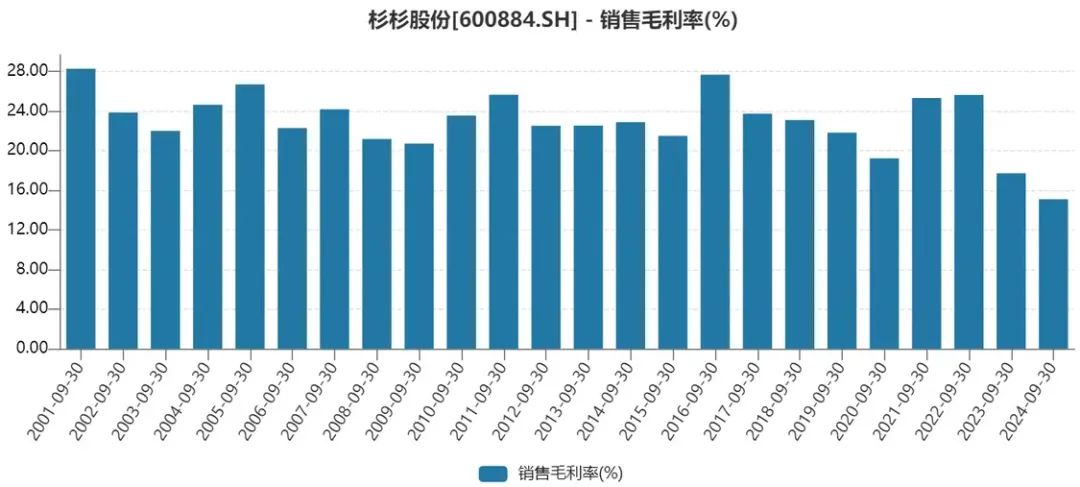

2022年和2023年,偏光片业务又分别为杉杉股份贡献营收103.3亿元和102.97亿元。不过,同样是从2023年开始,偏光片行业景气度开始下滑,2023年偏光片业务在销量增长的情况下,营收减少0.32%。2021年和2022年时,杉杉股份偏光片业务毛利率分别为24.59%和26.71%,而2023年毛利率骤降至19.52%。

2024年的情况,杉杉股份虽然没有对偏光片业务进行详细披露,但截至2024年9月,杉杉股份的销售毛利率已经降至15.09%,创历史新低,销售净利率更是仅有0.39%。

当然,多元化布局并不是说不好,只是开拓者郑永刚布好的棋局,如今成了继任者的困局。

杉杉系的继任者无论是谁,其是否具备郑永刚的威望和能力,是否足以驾驭复杂的市场环境和内部管理,仍然是一个未知数。

有话要说...