ETF日报:在国债收益率持续下行背景下,煤炭板块的高股息特性使其具备较高投资性价比,关注煤炭ETF

- 暴富

- 2024-12-23 21:08:03

- 4

登录新浪财经APP 搜索【信披】查看更多考评等级

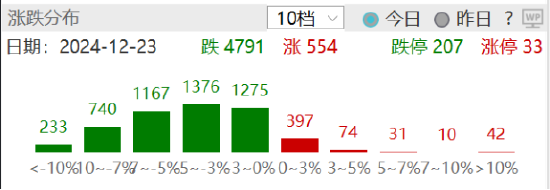

今天A股震荡走低,题材回调明显,全市场超200股跌停或跌超10%。上证指数收跌0.5%报3351.26点,中证A500跌0.28%。市场成交1.55万亿元,近4800股下跌。

来源:Wind

////

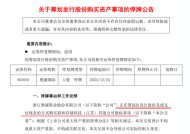

周末一份“退市风险名单”传播范围较广,今年新“国九条”和证监会退市意见4月12日出台,2025年1月1日“退市新规”将全面施行,一些公司将不再符合上市条件,而这些公司又主要集中于业绩差的小盘股。

“退市新规”主要变化是进一步严格强制退市标准,建立健全不同板块差异化的退市标准体系,收紧财务类退市指标,完善市值标准等交易类退市指标。另外周末多家公司公告被立案,涉及信披违法、内幕交易、违规转让股票等,也一定程度影响了今天的市场情绪。

明年1月将进入上市公司年报预告披露阶段,实际情况看新增ST和*ST公司数量相对可控,退市新规的目的也主要是提升上市公司质量,长期来看利好资本市场发展。当前阶段可能会导致市场风格偏向更加稳健的大盘股,尤其是稳定分红的央国企上市公司。

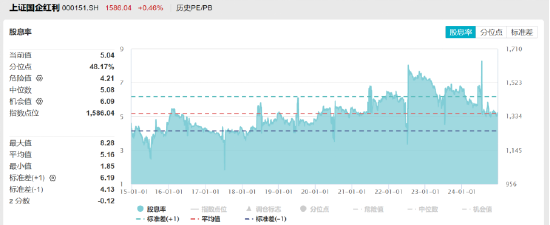

近期召开的重要会议指出明年要实施适度宽松的货币政策,近期债券收益率持续下行,十年期国债收益率最低降至1.7%附近,一年期国债收益率跌破1%,为2009年以来的首次。利率中枢持续下移的情况下,目前上证国有企业红利指数股息率在5%附近,依然具备较高的性价比。

来源:Wind

叠加市场风险偏好短期波动,感兴趣的小伙伴可以考虑布局红利国企ETF(510720)、红利港股ETF(159931),根据基金合同,两只ETF均可月度评估分红。

////

影响今天市场风格的另一个因素是市值管理新政。上周国务院国资委发布《关于改进和加强中央企业控股上市公司市值管理工作的若干意见》,将进一步推动中央企业高度重视控股上市公司市场价值表现。

《意见》提出,中央企业要从并购重组、市场化改革、信息披露、投资者关系管理、投资者回报、股票回购增持等六方面改进和加强控股上市公司市值管理工作。

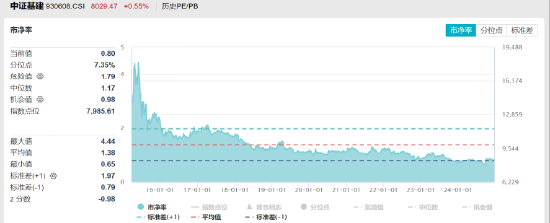

此外,此前证监会发布《上市公司监管指引第10号—市值管理》,明确市净率低于所在行业平均水平的长期破净(连续12个月)公司,应就估值提升计划执行情况在年度业绩说明会中进行专项说明。

目前多家传统基建央企 PB 处于低位,中证基建指数PB估值为0.80,有较大的修复空间。明年债务置换额度将会大规模落地,每年节约地方利息支出约6000亿,有望显著改善基建企业回款,促进PB估值加速修复,可以关注基建ETF(159619)的投资机会。

来源:Wind

////

受近期煤价加速下行影响,煤炭ETF(515220)今日继续下跌1.19%,连续多日回调。

来源:Wind

消息面上,上周山西省严厉打击非法违法采矿“冬季百日行动”安排部署视频会召开。这次“冬季百日行动”共分安排部署、摸底排查、案件查办、深化巩固4个阶段,至2025年3月底前结束。当前煤炭基本面的压力很大程度来自山西省为完成全年13亿吨的产量目标,四季度维持了较高的产量。随着上述行动的开展及2024年的结束,预计山西省日均产量将下降,煤炭供应过剩的局面有望得到缓和。

在高产量之外,进口维持高位以及冬季气温相对偏暖同样是煤炭市场近期持续偏弱的重要原因。12月下旬以后由于冬储需求逐步增加、年底及1-2月供给制约,加上宏观稳增长政策持续落地,预计煤价有望企稳回升。根据国家统计局,11月国内制造业采购经理指数(PMI)为50.3%,环比上升0.2个百分点,制造业扩张步伐加快表明煤炭下游需求有一定向好预期。

12月17日,国务院国资委印发了《关于改进和加强中央企业控股上市公司市值管理工作的若干意见》。央国企市值管理及负责人考核要求的不断加码,有助于投资者形成稳定的预期并获得稳健的投资回报。在国债收益率持续下行背景下,煤炭板块的高股息特性使其具备较高投资性价比,或为当前时点较好的投资选择,可以关注煤炭ETF(515220)。

////

连日上涨后芯片ETF(512760)今日回调1.47%。近日SEMI上调其对2024年全球芯片设备销售额预计至1130亿美元,同比增长6.5%,并超越2022年的1074亿美元,创下历史新高。此外,全球芯片设备销售额增幅在未来两年还将继续扩大,2025、26年分别预计增长7%、15%,持续刷新历史新高。

下半年以来消费电子进入传统旺季,受益于新款旗舰手机发布、双十一等消费节等因素影响,行业终端销售额预计将环比持续增长。端测AI持续落地,Counterpoint预计2024年全球AI手机渗透率将达11%,并将于2027年提升至43%。AI PC方面,IDC预计2025年全球AI PC渗透率有望达到37%。

2024年AI眼镜品牌百花齐放,轻量化成为发展趋势。消息面上,MetaRay-Ban智能眼镜迎来重大更新,更新后的“实时AI”功能将实现持续观察用户所见,并以更自然的方式与用户对话。智能可穿戴设备的需求增长,以及生成式人工智能大模型的崛起,正在将AI眼镜推向更广的市场。

受海外制裁影响,未来芯片产品国产化从终端市场和供应环节都有望持续加速。从宏观角度看,当前美联储开启降息进程,国内流动性充裕,利好科技成长板块。感兴趣的投资者可持续关注集成电路ETF(159546)、芯片ETF(512760)、消电ETF(561310)等芯片产业链相关产品的投资机会。

风险提示:投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。无论是股票ETF/LOF/分级基金,都是属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。基金资产投资于科创板和创业板股票,会面临因投资标的、市场制度以及交易规则等差异带来的特有风险,提请投资者注意。板块/基金短期涨跌幅列示仅作为文章分析观点之辅助材料,仅供参考,不构成对基金业绩的保证。文中提及个股短期业绩仅供参考,不构成股票推荐,也不构成对基金业绩的预测和保证。以上观点仅供参考,不构成投资建议或承诺。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金有风险,投资需谨慎。

作者:国泰基金

有话要说...